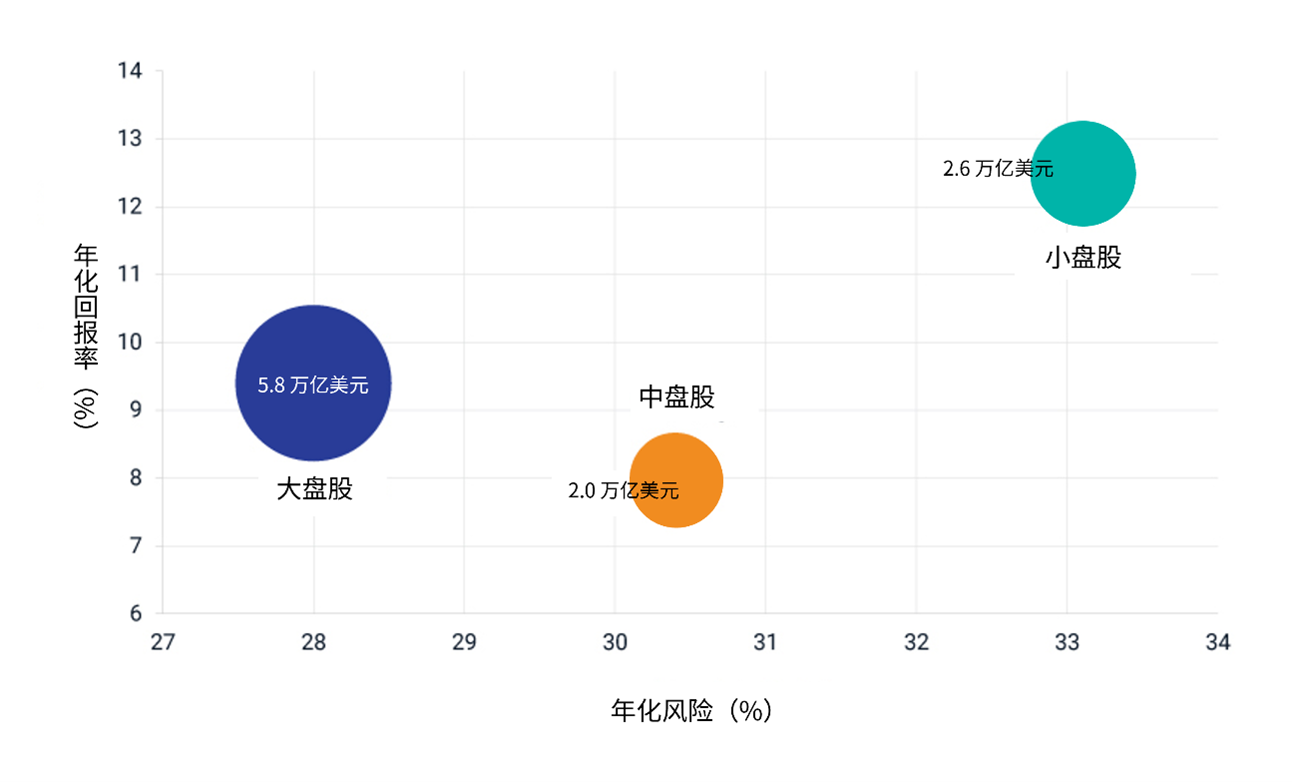

在发达和新兴股票市场中,小盘股的表现历来优于中大盘股,尤其在经济衰退期后,而中国 A 股市场也不例外。MSCI研究发现,2023 年上半年,中国小盘股(由 MSCI 中国 A 股在岸小盘指数代表)比中大盘股(由 MSCI 中国 A 股在岸指数代表)的主动回报率高出 9%,较过去约 18 年的年均主动回报率高出 3.4%。

然而,从下图可见,中国 A 股小盘股的年化波动率远高于中大盘股 。与其他新兴市场相比,中国在岸小盘股的年化超额收益高出 1.9%。同期,发达市场小盘股并未出现超额收益。

中国小盘股跑赢中大盘股

中国 A 股市场的发展深度和广度

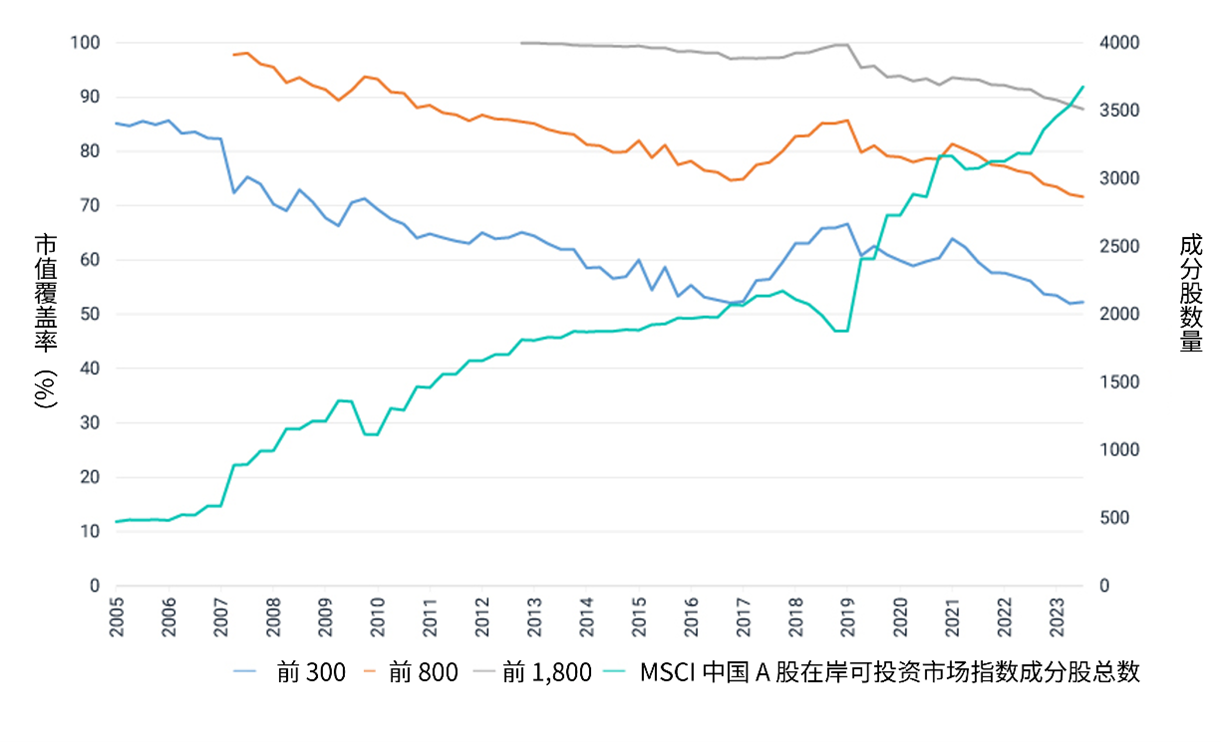

中国 A 股市场的格局发展迅速。得益于创业板、科创板[1] 和股票发行注册制制度等各项金融市场改革举措[2] 的落实,以及中国对双创的大力支持[3],A 股上市公司数量从 2005 年 1 月的 1,349 家跃增至2023 年 7 月的5,030 家。在新上市的公司中,很大一部分为小盘股公司,从而扩大了中国A股小盘股市场的深度和广度。

根据 MSCI 全球可投资市场指数方法论框架,MSCI 中国 A 股在岸指数和 MSCI 中国 A 股在岸小盘指数基于累计自由流通量调整市值,分别纳入市值覆盖率在 0-85% 和 85%-99% 的股票。这种细分目标法使指数成分股的数量能够随着市场的快速变化和扩充而相应自动调整[4]。相反,固定成分股数量(前若干只股票)的编制方式则会导致指数的市值覆盖率随着市场扩大而缩小。下图说明了覆盖率下降的情况。

中国 A 股:采用固定数量方式构建指数会导致覆盖率不断缩小

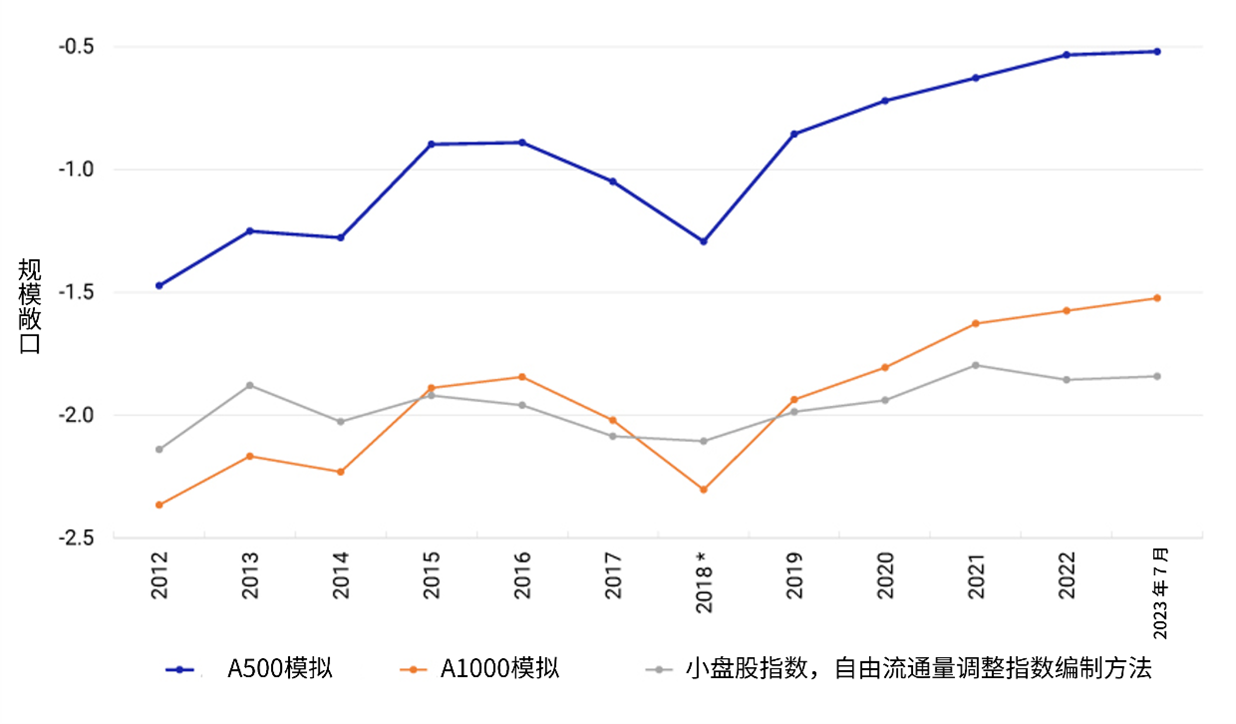

市值覆盖率的方式能够编制一个透明且规模一致的指数。在2012年1月至2023年7月分析期间,采用自由流通量调整市值覆盖率能保持CNLT 规模因子的风险敞口稳定在约 -2.0。[5] 相比之下,成分股数量固定的模拟指数表现出明显的规模变动。例如,A500 模拟指数从中盘股转为偏向大盘股,而A1000 模拟指数从小盘股转为偏向中盘股。[6]

采用自由流通量调整覆盖率能保持小盘股风险敞口稳定

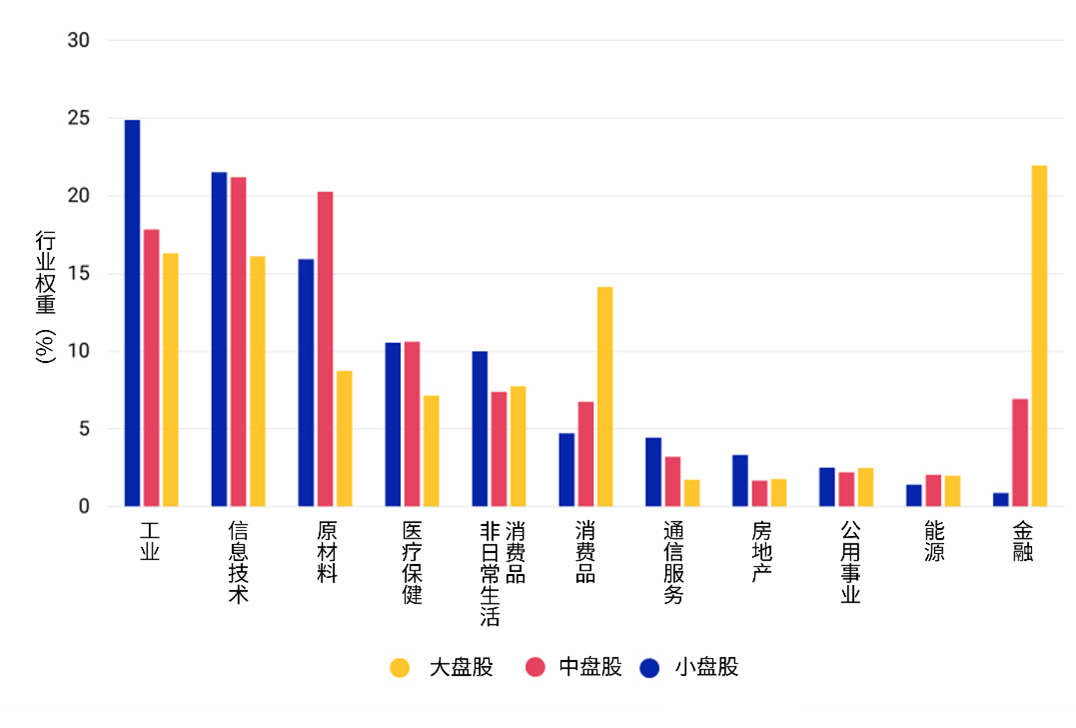

截至 2023 年 7 月 31 日,全球行业分类标准 (GICS®)[7] 中,工业、信息技术、材料和医疗保健行业在中国市场小盘股细分市场中的权重为 70%。中国政府已经对高科技企业,尤其是小型企业,加大了财政支持力度。[8] 自由流通市值覆盖法同时更广泛地涵盖了小众行业的公司,如数据处理和外包服务行业。[9]

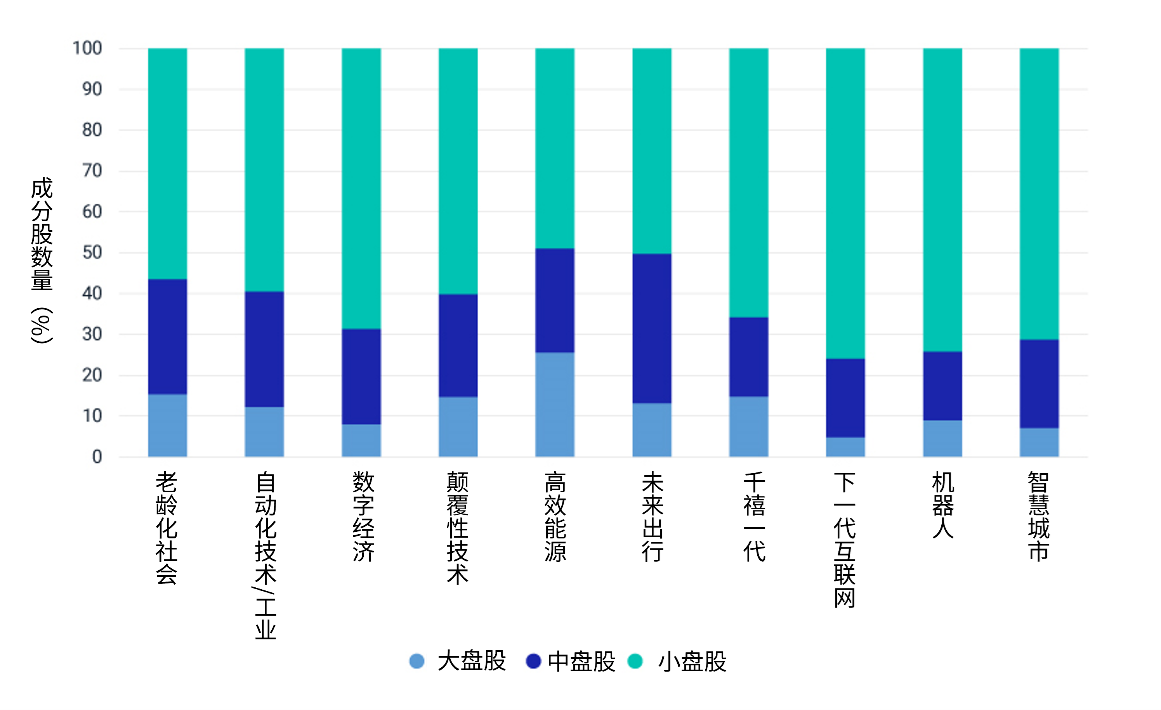

机器人技术、智慧城市、下一代互联网、数字经济和颠覆性技术等大趋势在小盘股细分市场中也有很强的代表性。

小盘股在新经济和科技行业的权重较高

小盘股也在以新经济和科技为主题的领域权重较高

近年来,中国 A 股市场小盘股的范围和深度不断发展并迅速扩大。与中国市场的中大盘股相比,小盘股在高科技和创新产业中的权重最大。与固定数量的指数编制方式相比,市值覆盖的方式为指数构建提供了更全面、更稳定的小盘股样本空间,并同时兼顾了流动性和可投资性的特点。

作者感谢徐硕和王羽对撰写本研究报告所做出的贡献。